Szerző: Tóth István János

A cikk eredetileg a Portfolio KRTK blogján jelent meg

Áprilisban láthattuk a hírt arról, hogy idén márciusban 227 milliárd forinttal nőtt februárhoz képest a forgalomban lévő készpénz állománya Magyarországon („A koronavírus-járvány döbbenetes nyertese: a jó öreg készpénz”) és ezzel a forgalomban lévő készpénzállomány új csúcsot ért el.

Ezen a növekedésen azonban nincs mit csodálkozni. Az posztban amellett érvelek, hogy a COVID-19 járvány gazdasági következményei között a készpénzállomány növekedése várható, és természetesnek vehető fejlemény, miközben a magyarországi viszonyokra jellemző magas fajlagos készpénzarány tényleg érdekes, fontos jelenség, amelyet érdemes lenne mélyebben is elemezni és a tradicionális elemzési stratégiáján kívül Magyarország esetében érdemes lenne figyelembe venni mást tényezők hatását is.

A készpénzigényről szólva a készpénz iránti keresletet Keynes nyomán három csoportba szokás sorolni: (i) tranzakciós pénzkereslet, (ii) spekulációs célú pénzkereslet, és (iii) az óvatossági célú pénzkereslet (precautionary demand). Az utóbbi kettőt általában összevonva, mint megtakarítási célú pénzkeresletet tárgyalják, mivel az igazi különbségek ezek, és a tranzakciós pénzkereslet céljai és meghatározó tényezői között vannak. Az alábbiakban inkább a tranzakciós pénzkereslet kerül a középpontba, de nem hagyható ki a megtakarítási célú készpénztartás sem, hiszen ezek együtt adják ki egy gazdaság készpénzigényét.

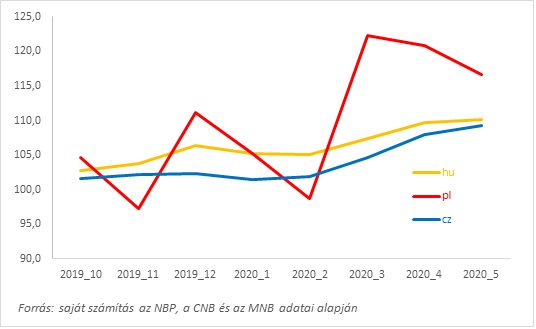

Először azt kell látni, hogy a készpénzállománynak a COVID-19 járvány első hónapjai alatt bekövetkező növekedése nem kifejezetten magyar jelenség, és nem is nálunk volt a legnagyobb mértékű növekedés a régióban. Ha 2019. november – 2020. május közötti cseh, lengyel és magyar adatokat nézzük, minden országban 100 százaléknak véve az adott országra jellemző készpénzállomány 2019. évi átlagát (mindhárom országban folyó áron, a nemzeti valutában számolva) akkor a magyar növekedési ütem nem tűnik kimagaslónak (lásd 1. ábra). A lengyel adatok például a februári szinthez (98,8 százalék) a készpénzigény sokkal nagyobb ugrását jelzik: márciusban az előző év átlagos szintjéhez képest 22,2 százalékkal használt több készpénzt a lengyel gazdaság. A cseh adatok pedig január-május között magasabb növekedési ütemről tanúskodnak, mint a magyar. Hozzá kell tenni azt is, hogy április-májusban már csökkenő trend érvényesült Lengyelországban és a másik két országban is mérséklődött a készpénzállomány növekedési üteme.

1. ábra: A készpénzállomány növekedése 2019 október – 2020 május között három visegrádi országban (Cseh Köztársaság, Lengyel Köztársaság és Magyarország) a 2019. évi átlagos készpénzállományt 100 százaléknak véve

A készpénzigény rövidtávú növekedésének magyarázata viszonylag egyszerű. A COVID-19 járvány a gazdaság hirtelen és nagymértékű visszaesését okozta, okozza. A recesszió növeli az üzleti élet szereplőinek bizonytalanságát. A készpénzigény pedig együtt mozog azzal, hogy a gazdasági szereplők mennyire érzik bizonytalannak kilátásaikat: a vállalkozások esetében a dekonjunktúrától, vagy még inkább, a recessziótól való félelem, a háztartások esetén pedig a munkanélküliségtől való félelem hat a készpénzkereslet növelésének irányába. Ekkor tehát az óvatossági készpénzkereslet kerül előtérbe. Általában, ha egy vállalkozás, vagy a lakosság bizonytalansága nő, akkor erre sok egyéb mellett, a készpénzállomány növelésével reagál. Ezt az összefüggést empirikus vizsgálatok sokasága (például Lastly et al. 2013; Baum et. al. 2014; Belházyné et al. 2017) támasztja alá. Korábbi magyar vállalati adatok is az üzleti bizonytalanság és a készpénzigény közötti pozitív kapcsolatra utalnak: a ’90-es évek elején a magyar cégeknél a magasabb árbevétel arányos nyereség alacsonyabb készpénzhányaddal járt (Tóth, 1998). Érdekesség, de ide tartozik, hogy a készpénz és látra szóló betétek (M1) mennyiségének változása és az üzleti életre jellemző bizonytalanság változása közötti pozitív összefüggést használják fel aztán azok az elemzések, amelyek ökonometriai módszerekkel a pénzmennyiség változását hívják segítségül a konjunktúraciklus várható alakulásának pontosabb becsléséhez (lásd például Musso, 2020 gyorselemzését az EU gazdaságának üzleti kilátásairól).

A készpénzigény március óta Magyarországon bekövetkezett növekedése tehát nem meglepő. Sőt tendenciájának május utáni alakulása némi fényt vethet majd a magyar gazdaság állapotára is.

Ellenben, amin lehetne csodálkozni, illetve amit a magyar adatok alapján lehetne vizsgálni, az a magyar gazdaságra jellemző készpénz/GDP aránynak (M0/folyó áras GDP) viszonylag magas és már évek óta folyamatosan növekvő szintje.

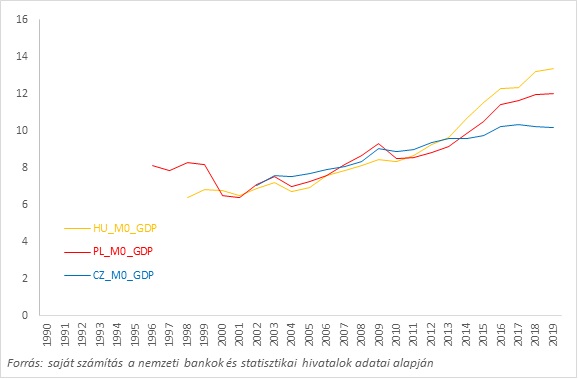

Magyarország esetében ez az egyébként is magas GDP arányos készpénzigény (M0/GDP) emelkedett tovább 2020 februárját követően a COVID-19 járvány hatására. A ’90-es évek elején még ennek az aránynak enyhe csökkentő tendenciája (az 1990-es 8,8 százalékról 1996-ra 7,1 százalékra) volt jellemző (Tóth, 1998; Sisak, 2011). Egy stagnáló periódust követően ez a tendencia váltott át aztán 2001-2002 után kismértékű, majd 2013 után erősödő növekedésbe (lásd 2. ábrát). Bár a 2. ábra egyik tanulsága az, hogy 2004-2005 után mindhárom visegrádi országra a készpénzigény növekedése jellemző, de az is látszik, hogy Magyarország egyre inkább elszakad Csehországtól és Lengyelországtól. 2019-ben a magyar gazdaság már 13,5 százalékos M0/GDP arányt ért el, a lengyel 12 százalékos és a cseh 10 százalékos arányhoz képest. Érdekes módon az egyes európai országokra jellemző 1996-2009 közötti tendenciák is meglehetősen eltértek egymástól, és közöttük a magyar készpénzigény már a 2000-es években is viszonylag magas volt (Sisak, 2011). Több országban nagymértékű növekedés, máshol stagnálás, vagy kismértékű csökkenés volt jellemző. Egy tavaly – az IMF Working Paper sorozatban – megjelent elemzés az M0/GDP 2006 és 2016 közötti arányait hasonlította össze a világ tizenegy országában (Khiaonarong, T.; Humphrey, D., 2019). Japánban például a vizsgált időszak alatt 17 százalékról 20 százalék körülire, míg Szingapúrban ugyanezen időszak alatt 7 százalékról 10 százalékra nőtt ez a mutató. Eközben 2016-ban Németországban 9 százalék, Dániában és az Egyesült Királyságban 3 százalék feletti, Ausztráliában 4 százalék, Norvégiában csökkenő trend mellett 2 százalék alatti volt a szokásos M0/GDP arány. Az USA-ban 5,5 százalékról 7 százalék fölé, Hollandiákban hozzávetőleg ugyanerről a szintről 8 százalék fölé nőtt a GDP arányos készpénzigény.

Nyilvánvaló, hogy a magasabb tranzakciós készpénzigény mellett működő gazdaságok szükségtelen terheket raknak saját vállukra: készpénzben lebonyolítani az üzleti tranzakciókat drágább, mint készpénzkímélő eszközökkel (pl. átutalással, bankkártyával, mobiltelefonon). A készpénzigényt érdemes csökkenteni, vagy növekedési ütemét legalább mérsékelni. Figyelembe kell venni azt is, hogy a lakosság megtakarítási és készpénztartási szokásai viszonylag merevek és a lakosság készpénzigénye csak lassan csökkenthető. Ez, valamint az egyes országokra jellemző eltérő tendenciák arra utalnak, hogy a gazdaság készpénzigényét csak hosszabb távon, átgondolt és a készpénz nélküli fizetési formákat támogató következetes politikával lehet mérsékelni. Az ezzel ellenkező politikák ellenben viszonylag gyorsan képesek hatni a gazdasági szereplők viselkedésére, gyorsan képesek növelni a gazdaság készpénzigényét. Az alacsony kamatszint a megtakarítási célú készpénztartásra ösztönöz. Ugyanilyen hatású a pénzügyi intézményrendszer iránti bizalom megrendülése. A Questor, a Buda-Cash csődje, az NHB Növekedési Hitel Bank végelszámolása ehhez a bizalomvesztéshez járult hozzá. Érdemes tehát a pénzügyi intézményekbe vetetett bizalmat erősíteni. Magyarországon feltehetően a banki különadóknak, különösen a 2013-ban bevezetett tranzakciós illetéknek is szerepe van a készpénzigény növekedésében. De nem kizárt más tényező hatása sem. A készpénzigény változásánál figyelembe kell venni ugyanis, hogy a feketegazdaság (underground economy), és ezen belül a korrupció is készpénztartásra ösztönöz. Ez összefügg a korábban említett bizonytalansági faktorral: a korrupt intézményi környezet az üzleti ciklusok okozta bizonytalanság mellé külön növeli a gazdasági szereplők bizonytalanságát.

2. ábra: A készpénzállomány (M0) alakulása három visegrádi országban (Cseh Köztársaság, Lengyel Köztársaság és Magyarország) a folyó áron számított GDP százalékában, 1995-2019

Megjegyzés: az éves készpénzállományt az adott év havi készpénzállományainak átlagával számolva.

A feketegazdaság súlya és a gazdaság relatív készpénzigénye közötti összefüggésre már a rejtett gazdaság jelenségét vizsgáló alapművek is rámutattak (Tanzi, 1982; Feige, 1989). Tanzi modellje szerint a forgalomban lévő készpénz állományának a látra szóló betétek állományánál nagyobb ütemű növekedése a rejtett gazdaság súlyának növekedését jelző indikátorként fogható fel (Tanzi, 1982). A gazdasági szereplők (vállalatok, háztartások) készpénz iránti kereslete összefügg az feketegazdaság szintjével. Minél magasabb a feketegazdaság (adócsalás, korrupció, stb.) szintje az adott országban, a gazdasági szereplők annál több készpénzt igyekeznek maguknál tartani. A vállalatok, háztartások készpénz iránti magas és növekvő kereslete aztán a készpénz GDP-hez viszonyított magas és növekvő arányában ölt testet. Ezt az összefüggést használják ki a feketegazdaság méretét becslő készpénzkeresleti, vagy monetáris modellek (Currency Demand Approach). A módszert Tanzi ajánlotta és használta először (Tanzi, 1980; Tanzi, 1983), majd őt követve a kutatók széles köre alkalmazta és fejlesztette tovább (lásd többek között Lackó, 1992; Lackó, 2000; Gadea, Serrano-Sanz, 2002; Ardizzi et al. 2013). Ugyanez a hatás érvényesül az illegális gazdaság (pl. drogkereskedelem) esetében is: a bűnözés erősödése növeli a készpénzhasználatot, gyengülése pedig csökkenti azt. Sőt, fordítva is igaz: ha sikerül a készpénzhasználatot csökkenteni, ez a bűnözés visszaszorulását eredményezi (Wright, et al. 2014).

A fentiek figyelembe vétele mellett új megvilágításba kerül a magyar gazdaság növekvő készpénzigénye, különösen annak fényében, hogy a magyar kormányzat 2012 óta hathatós lépéseket tett az adócsalás (tax evasion) elterjedtségének és súlyának csökkentésére. Az on-line pénztárgépek kötelező használata, és néhány évvel később az on-line számlázás követelményének kiterjesztése, az üzletekben a kártya elfogadó helyek arányának növelése (MNB, 2020) hathatósan csökkentette az adócsalás súlyát a magyar gazdaságban. A bank- és hitelkártya használatra vonatkozó statisztikák az elektronikus pénzforgalmi eszközök (POS terminálok, és az internetes kártya elfogadó helyek) további terjedésére mutatnak. Ezek a tényezők is az adócsalás csökkenését eredményezik. Olasz kutatási eredmények aláhúzzák, hogy a bank- és hitelkártya használat csökkenti az Áfa csalás elterjedtségét, de arra is figyelmeztetnek, hogy az ATM használat, mivel készpénz felvételét jelenti, éppen ellenkezőleg, növeli azt (Immordino és Russo, 2018) [1].

Egy másik tényező lehet a korrupció szintje is. Az ún. kis korrupció (petit corruption), amikor egy cég vagy magánszemély és egy alacsony beosztású állami hivatalnok (pl. rendőr, adóellenőr, önkormányzati tisztviselő, stb.) közötti korrupt tranzakcióról beszélünk jellemzően készpénzt használ, így növeli a gazdaság készpénzigényét.

A korrupció szintje és a vállalati készpénzállomány közötti összefüggéseket vizsgáló kutatások eredményei már ellentmondásosak. A tényleges készpénzállomány esetenként nem jelenik meg a cégek könyveiben és ekkor úgy tűnik, hogy a korrupció növekedése a hivatalos vállalati nyilvántartásban a készpénzarány csökkenésével jár, de ez csalóka lehet. A cégvezetés ekkor ugyanis „vonal alatti” módokon oldja meg azt, hogy elegendő készpénze legyen a ragadozóként (predator) fellépő korrupt politikusok, hivatalnokok kifizetésére[2]. Kínában, azokban a régiókban ahol magasabb a korrupció szintje a vállalatok (félve attól, hogy a politikusok szeretnék „lefölözni”, a vállalati likvid forrásokat, „lerabolni” a cégeket) hivatalosan kevesebb készpénzt tartanak, mint a kevésbé korrupt régiókban. Így védekeznek a ragadozóként fellépő politikusokkal szemben (Xu, Xixiong; Li, Yaoqin. 2018). Egy amerikai vizsgálat hasonló eredményt kapott a helyi politikai korrupció és a helyi vállalatok készpénzállományát vizsgálva (Smith, 2016). Ezek az eredmények persze a vállalatok mérlegeiben kimutatott készpénzállomány nagyságára vonatkoznak, nem általában a készpénzkeresletre, de jól jelzik, hogy egy korrupt környezet képes számottevően befolyásolni a tulajdonosok likvid eszközökre vonatkozó döntéseit.

A fentiekkel szemben egy, a feltörekvő országok vállalataira vonatkozó vizsgálat (Bhanu Pratap Singh Thakur; M. Kannadhasan. 2018) eredményei szerint a vállalatok készpénzigénye magasabb azokban a nemzetgazdaságokban, ahol a korrupció szintje is magasabb. Ennek oka, hogy a vállalatoknak több készpénzt kell tartaniuk, hogy ki tudják használni az állami hivatalok alacsony integritásából fakadó korrupt környezetet. Illetve jellemző az is, hogy a megnövekedett készpénzigény számukra inkább kényszer. Egy korrupt környezetben ez a lépés szükséges, hogy a tulajdonosok a korrupt tranzakciókon keresztül biztosítani tudják cégük fejlődését.

Más elemzések azt támasztották alá, hogy egy gazdaság készpénzigénye szorosan összefügg a kormányzás kiszámíthatóságával, minőségével, általában a jogbiztonság és a joguralom érvényesülésével. Ha magas a kormányzás minősége, erősebb a befektetők védelme, erősebb tőkepiac, akkor a vállalatoknál ez alacsonyabb készpénzigényt indukál (lásd erről Ferreira et al. 2019 összefoglaló tanulmányát). Ezt az összefüggést kínai területi adatokat felhasználó empirikus vizsgálat is alátámasztja (Chen et al. 2014).

Annál is inkább érdemes foglalkozni a fenti jelenségekkel, mert az ún. nagy korrupció (grand corruption), vagy politikai korrupció (political corruption) esetenként jelentős mennyiségű készpénz mozgatásával jár. Kis korrupció kis pénz, nagy korrupció nagy pénz. Ha egy országban a forgalomban lévő készpénz arányán belül folyamatosan és az inflációval meg nem magyarázható mértékben nő a legnagyobb címletű bankjegyek aránya, az mindenképpen figyelemre méltó, kutatásra érdemes terület. Magyarországon a 20000 forintos a legnagyobb címletű bankjegy. A mindennapi forgalomban (kis boltok, piacok, stb.) nem szeretik, mert nehezen tudnak belőle visszaadni. Ellenben más tranzakció-típusoknál kifejezetten jól jön. A háztartások fogyasztása és az elektronikus vásárlások összértékének összevetéséből világos, hogy a forgalomban lévő készpénzállomány növekedése nem a lakossági fogyasztás készpénzigény-növekedése miatt következett be (Végső, 2020). Feltételezéseink vannak csak arra vonatkozóan, hogy mi lehet e jelenségnek az oka. Az MNB éves jelentésekben közölt pénzforgalmi statisztika szerint 2001 és 2019 között a 20000 forintos címletek számának aránya az összes forgalomban lévő bankjegy számán (az 500, 1000, 2000, 5000, 10000 és 20000 forintos bankjegyeken) belül 4 százalékról 40 százalékra nőtt. Az összes bankjegy értékén belül pedig négyszeresére: 17 százalékról 69 százalékra. Eközben a 10000 forintos bankjegyek súlya nem változott a bankjegyek számán belül: 2001-ben és 2019-ben is az összes bankjegy 32 százaléka volt 10000 forintos címletű. Az forgalomban lévő bankjegyek összértékén belül azonban jelentősen visszaszorult a 10000 forintos bankjegyek összértékének aránya: 62 százalékról 27 százalékra.

Annyi talán már az eddigiekből is látszik, hogy egy gazdaság készpénzigényének vizsgálatánál a készpénzes és készpénzkímélő tranzakciók költségeinek és elterjedtségének elemzésén, valamint a megtakarítási célú készpénztartás és az ezt befolyásoló tényezők (pl. kamatszint, infláció, konjunktúra ciklus, pénzügyi intézményrendszer) vizsgálatán túl érdemes a készpénzigényt befolyásoló más szempontokat — az adott gazdaságban az intézményekbe vetett bizalom szintjét, a korrupció szintjét, a kormányzás minőségét is figyelembe venni. A magyar gazdaság készpénzigénye, bár korábban is magasnak számított, 2013 után kezdett erősebb növekedésbe. Az okok empirikus vizsgálata talán választ ad erre az érdekes kutatási kérdésre.

[1] Szép tankönyvi példája az intenzív ATM használat és az adócsalás közötti kapcsolatnak Hajdú Péter televíziós műsorvezető nemrég napvilágra került ügye. Lásd: Kovács-Angel Marianna: Hajdú több mint egymilliárdnyi készpénzt vett fel olyan cégek számláiról, amelyekhez papíron nem volt köze. Hir24. 2020. július 3. https://24.hu/belfold/2020/07/03/hajdu-peter-adocsalas/

[2] A politikai gazdaságtan két fogalma a „ragadozó állam” (predatory state), és a „kleptokrácia” (kleptokracy) jól használhatók e módszerek, illetve az ezekre a módszerekre épülő gazdasági rendszerek leírására (lásd például Evans, 1989; Robinson, 1999; Rose-Ackermann, 1999; Della Porta, Vannucci, 2012).

Ardizzi, G.; Carmelo Petraglia, C.; Massimiliano Piacenza, M.; Gilberto Turati, G. 2013. ”Measuring the Underground Economy with the Currency Demand Approach: A Reinterpretation of the Methodology. With an Application to Italy” The review of income and wealth,

Belházyné Illés Ágnes; Végső Tamás; Bódi-Schubert Anikó. 2017. A magyarországi mikro-, kis- és középvállalkozások fizetési szokásainak elemzése – fókuszban a készpénzhasználat. Hitelintézeti Szemle, 17. évf. 4. szám, 2018. december, 53–94. o.

Bhanu Pratap Singh Thakur; M. Kannadhasan. 2018. ”Corruption and cash holdings: Evidence from emerging market economies”, Emerging Markets Review, Volume 38, March 2019, pp. 1-17.

Boeschoten, W. C. .1992. Currency Use and Payment Patterns. Dorgrecht: Kluwer Academic Publishers.

Chen, Deqiu; Li, Sifei; Xiao, Jason Zezhong; and Zou, Hong. 2014. ”The effect of government quality on corporate cash holdings” Journal of Corporate Finance Vol. 27 , pp. 384-400.

Della Porta, D.; Vannucci, A. 2012. The Hidden Order of Corruption. An Institutional Approach. Farnham, England: Ashgate Publishing Limited.

Feige, E. L. (ed.). 1989. The underground economies: Tax Evasion and Information Distortion. Cambridge: Cambridge University Press.

Ferreira da Cruz, A; Kimura, H; Sobreiro, V. 2019. ”What Do We Know About Corporate Cash Holdings? A Systematic Analysis” The Journal of Corporate Accounting & Finance, January, pp. 77-144. https://doi.org/10.1002/jcaf.22368

Evans, P. B. 1989. ”Predatory, Developmental, and Other Apparatuses: A Comparative Political Economy Perspective on the Third World State,” Sociological Forum, Vol. 4, No. 4, Special Issue: Comparative National Development: Theory and Facts for the 1990s (Dec., 1989), pp. 561-587.

Gadea, M., Serrano-Sanz, J. 2002. ”The hidden economy in Spain – A monetary estimation, 1964–1998”. Empirical Economics, Vol. 27, pp. 499–527. https://doi.org/10.1007/s001810100093

Immordino, G.; Russo, F.F. 2018. ”Cashless payments and tax evasion” European Journal of Political Economy, Vol. 55, December 2018, pp. 36-43. https://doi.org/10.1016/j.ejpoleco.2017.11.001

Khiaonarong, T.; Humphrey, D. 2019. Cash Use Across Countries and the Demand for Central Bank Digital Currency. IMF Working Papers – WP/19/46. Washington D.C. : International Monetary Fund.

Lackó Mária. 1992 ”Az illegális gazdaság aránya Magyarországon 1970 és 1989 között. Egy monetáris modell”, Közgazdasági Szemle, XXXIX. évf. 9. sz., 861-882. o.

Lackó, Mária. 2000. ”Hidden Economy – an Unknown Quantity? Comparative Analysisof Hidden Economies in Transition Economies, 1989-95”, Economics of Transition, Vol. 8. No. 1, pp. 117-149.

MNB. 2020. Fizetési Rendszer Jelentés. Budapest: Magyar Nemzeti Bank. https://www.mnb.hu/letoltes/fizetesi-rendszer-jelentes-2020.pdf

Musso, A. 2020. The predictive power of real M1 for real economic activity in the euro area. ECB Economic Bulletin, Issue 3/2019. Brussels: ECB. https://www.ecb.europa.eu/pub/economic-bulletin/focus/2019/html/ecb.ebbox201903_04~eba5677b27.en.html

Robinson, J. A. 1999. When is a State Predatory? Available at SSRN: https://ssrn.com/abstract=273022

Rose-Ackermann, S. 1999. Corruption and Government. Causes, Consequences, and Reform. Cambridge: Cambridge University Press.

Sisak, Balazs. 2011. What drives cash demand? Transactional and residual cash demand in selected countries. MNB Working papers 2011/10. Budapest: Magyar Nemzeti Bank.

Smith, J. D. 2016. ”US political corruption and firm financial policies”, Journal of Financial Economics, Vol. 121, Issue 2, August, pp. 350-367.

Tanzi, V. (ed.).1982. The Underground Economy in the United States and Abroad. Lexington, Massachusetts: Lexington Books

Tanzi, V. 1980. The Underground Economy in the United States: Estimates and Implications. Banca Nazionale del Lavoro, Quarterly Review, Vol. 33, No. 135 (1980), pp. 427-53. https://ojs.uniroma1.it/index.php/PSLQuarterlyReview/article/view/12996

Tóth I. J. 1998. Vállalkozások készpénztartási szokásai és házipénztár állománya. MNB Műhelytanulmányok – 15. Budapest: Magyar Nemzeti Bank.

Xu, Xixiong; Li, Yaoqin. 2018. ”Local corruption and corporate cash holdings: Sheltering assets or agency conflict?” China Journal of Accounting Research Vol. 11. No. 4., pp. 307–324

Végső Tamás. 2020. ”A magyarországi készpénzkereslet változásának összehasonlító elemzése” Hitelintézeti Szemle, 19. évf. 1. szám, 2020. március, 90–118. o.

Wright, R.; Tekin, E.; Topalli, V.; McClellan, C.; Dickinson, T.; Rosenfeld, R. 2014. Less Cash, Less Crime: Evidence from the Electronic Benefit Transfer Program. IZA Discussion Paper No. 8402, http://ftp.iza.org/dp8402.pdf

Nem található esemény a közeljövőben.

A KRTK Közgazdaság-tudományi Intézet teljesítményéről A KRTK KTI a RePEc/IDEAS rangsorában, amely a világ közgazdaság-tudományi tanszékeit és intézeteit rangsorolja publikációs teljesítményük alapján, a legjobb ... Read More »

Tisztelt Kollégák! Tudományos kutatóként, intézeti vezetőként egész életünkben a kutatói szabadság és felelősség elve vezetett bennünket. Meggyőződésünk, hogy a tudomány csak akkor érhet el ... Read More »

Srí Lanka: a 2022-es gazdasági válság leckéje – A. Krueger Lessons from Sri Lanka Anne O. Krueger Jul 25, 2022 – Project Syndicate ... Read More »

A permanens válság korában élünk – J. Meadway We’re living in an age of permanent crisis – let’s stop planning for a ‘return ... Read More »

A 2021 végén, illetve 2022 elején tapaszalt 6, illetve 7%-os cserearányromlás brutális reáljövedelem-kivonást jelentett a magyar gazdaságból. A külső egyensúly alakulásával foglalkozó elemzések többnyire ... Read More »