A magyar eredmények időbeli változásában az árfolyamrendszer fontos szerepet játszhatott. 1995–2001 között egy szűk árfolyamsávos csúszóárfolyamrendszer volt érvényben, ami miatt olyan kamatlábat kellett fenntartani, amely biztosította az árfolyamrendszer működését. Kamatpolitikai mozgástér alig volt, és a Magyar Nemzeti Bank (MNB) az árfolyam-leértékelés mértékével tudta a gazdasági folyamatokat befolyásolni. 2001 májusa és 2008 januárja között egy széles, plusz/mínusz 15 százalékos árfolyamsáv volt érvényben inflációs célkitűzés mellett.

Azonban a forint felerősödése után kamatcsökkentés és az árfolyamsáv kismértékű leértékelése következett 2003-ban, amelyek azt üzeneték, hogy az inflációellenes küzdelem kevésbé fontos. Ez gyengítette az MNB hitelességét és ezáltal a hatásosságát. 2008 februárjában viszont szabadon lebegő árfolyamrendszerre váltottunk, erősítve az antiinflációs elkötelezettséget.

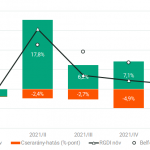

Mindazonáltal a hazai transzmisszió erőssége számottevően elmarad a lengyelétől és az euróövezetiétől. Ennek egyik oka lehet a devizahitelek magas aránya a belföldi hiteleken belül: 2011 végén nálunk ez 63 százalék volt, a lengyeleknél 33 százalék, a cseheknél 15 százalék. Emellett a nemzetközi vállalatok közvetlen külföldi hitelfelvétele is devizában történik.

A jegybanki kamatok nem hatnak közvetlenül a devizahitel-kamatokra, ugyanakkor számításaim szerint egy kamatemelés erősíti a forint árfolyamát, bár ez a hatás egy évvel a kamatemelés után enyhül. Az árfolyam-erősödés pedig egyfelől olcsóbbá teszi az importot és megnehezíti az exportot, ezáltal visszafogva a termelést, másfelől viszont csökkenti a devizahitel-törlesztések forintértékét, ezáltal növelve a devizahitel-adósok keresletét. Számításaim alapján összességében egy kamatemelés visszafogja a GDP-t, és az árfolyamra gyakorolt hatás időbeli lefolyása magyarázhatja azt az ábrán látható jelenséget, hogy a GDP-re gyakorolt hatás valamelyest csökken egy évvel a kamatemelés után.

A bankok közötti verseny – melyet nehéz mérni – is magyarázhatja az országok közötti különbségeket. A hitel- és betéti kamatok közötti különbség Magyarországon jóval nagyobb, mint a lengyeleknél és az euróövezetben, ami arra utal, hogy nálunk kisebb a verseny. Ha ez igaz, akkor a bankoknak nagyobb a mozgásterük az ügyfélkamatok meghatározásában, így a jegybank kamatlépései nem feltétlenül tükröződnek bennük, tehát a transzmisszió is gyengébb.

A munkaerőpiac rugalmassága is szerepet játszhat.

Ha a munkapiac erősen szabályozott és ezért rugalmatlan vagy a szakszervezeteknek erős szerepük van, akkor a bérek kevésbé reagálnak a kamatdöntésekre, így az infláció is kevésbé reagál. Ezért hosszabb ideig tartó kamatemelés válik szükségessé nagyobb GDP-csökkenést okozva. Az OECD mutatója szerint valóban Magyarországon a legrugalmasabb a munkaerőpiac, Lengyelországban kevésbé, és a legkevésbé az euróövezetben.

Végezetül a gazdaság mérete és nyitottsága is számíthat. Egy kicsi gazdaságban, melyben a külkereskedelemnek nagy a szerepe, a gazdaság jobban függ a külföldi folyamatoktól, ezért a monetáris politika is kevésbé hatásos. A magyar gazdaság kisebb a lengyelnél, és külkereskedelmének nagyobb a szerepe, a lengyel gazdaság pedig az euróövezetinél jóval kisebb és nyitottabb.

A magyar monetáris politikának tehát van már mérhető hatása a GDP alakulására a lebegő árfolyam bevezetése óta, amely főként a forint árfolyamának megváltozásán keresztül hathat. De a hatásosság jelentősen elmarad az EKB hatásosságától. Pusztán ebből a szempontból előnyös lenne az euró bevezetése, amellyel hitelesebb monetáris politikát is nyerne az ország, ennek minden előnyével együtt. A monetáris transzmisszió ugyanakkor csak egy a sok szempont közül, amelyeket az euróbevezetési terveknél mérlegelni kell, és az euróövezet elhúzódó és súlyosbodó válsága miatt azt sem tudjuk pontosan, milyen is lesz az övezet néhány év múlva.

A cikk megjelent a Világgazdaság 2012.05.22-i számában.

Nem található esemény a közeljövőben.

A KRTK Közgazdaság-tudományi Intézet teljesítményéről A KRTK KTI a RePEc/IDEAS rangsorában, amely a világ közgazdaság-tudományi tanszékeit és intézeteit rangsorolja publikációs teljesítményük alapján, a legjobb ... Read More »

Tisztelt Kollégák! Tudományos kutatóként, intézeti vezetőként egész életünkben a kutatói szabadság és felelősség elve vezetett bennünket. Meggyőződésünk, hogy a tudomány csak akkor érhet el ... Read More »

Srí Lanka: a 2022-es gazdasági válság leckéje – A. Krueger Lessons from Sri Lanka Anne O. Krueger Jul 25, 2022 – Project Syndicate ... Read More »

A permanens válság korában élünk – J. Meadway We’re living in an age of permanent crisis – let’s stop planning for a ‘return ... Read More »

A 2021 végén, illetve 2022 elején tapaszalt 6, illetve 7%-os cserearányromlás brutális reáljövedelem-kivonást jelentett a magyar gazdaságból. A külső egyensúly alakulásával foglalkozó elemzések többnyire ... Read More »