A koronavírus kiváltotta gazdasági válság első áldozatai között jó eséllyel ott lesznek a startupok, azaz azok a rendkívül gyors növekedésre képes, innovatív terméket vagy szolgáltatást kifejlesztő fiatal vállalkozások, amelyek még nem léptek termékeikkel a piacra, árbevétellel alig vagy egyáltalán nem rendelkeznek, s vagyonelemek hiányában hitelek felvételéhez sem tudnak a bankoknak komoly fedezetet felajánlani. Finanszírozásukat eddig elsősorban az alapítók és családtagjaik, barátaik tőkéjéből valamint – a legjobb növekedési kilátásokkal rendelkező, átütő újdonságokat ígérő vállalkozások esetében – kockázati tőkések befektetéseiből finanszírozták. Számukra az élet leállása a már korábban piaci bevételekkel rendelkező vállalkozásoknál is gyilkosabb hatású, mivel többnyire alig vannak, vagy egyáltalán nincsenek tartalékaik, miközben még az sem bizonyosodott be, hogy az általuk kínált innováció valóban életképes-e. Kockázati tőkebefektetőik, akik ugyan rendelkeznek az alapok befektetőinek tőkeígérvényeivel, a veszteségek és ezáltal a hozamok csökkenését megelőzendő, rendkívül alaposan átvilágítják cégeiket, s csak azoknak adnak újabb tőkeinjekciót, amelyek termékeire a válság utáni megváltozott keresleti környezetben is nagyon nagy esélyt látnak, valamint amelyek életben tartása nem igényel aránytalannak tűnő áldozatokat. A kockázatos befektetések elleni védekezést szolgáló szakaszos tőkebefektetési szerződéseik ezt eleve lehetővé is teszik a számukra.

Kérdés, hogy szükség van-e a startupok esetében külön mentőcsomagokra annak érdekében, hogy az egyes országok versenyképességének zálogát jelentő, innovatív startupokban megtestesülő tudás, kutatási eredmény, technológiai vívmány ne váljon semmissé. S amennyiben sor kerül mentőcsomagok bevezetésére, azokat nemzeti és vagy nemzetközi szinten célszerű-e kidolgozni, továbbá milyen eszközrendszer a legalkalmasabb arra, hogy a kormányzati segítség csak a válság utáni időszak keresletéhez igazodó startupok túlélését segítse, s ne váljon a versenyt torzító beavatkozássá.

A kockázati tőkeipar viselkedése a válságban

Amikor a nemzetközi tőkeáramlás egy válság kezdetén elakad, akkor a kockázati tőkealapok számára a befektetők által már korábban odaígért tőke továbbra is rendelkezésre áll. Ebből az alapok elvileg még végezhetnek “anticiklikus” befektetéseket, ám ezt több dolog is akadályozza. A megfelelő befektetési célpontok kiválasztását eleve megnehezíti a vállalatértékelések bizonytalanná válása. A kivásárlások esetében a vételár előteremtését a hitelcsapok elzáródása is akadályozza. Válság idején az alapok csak akkor hajtanak végre befektetéseket a saját forrásaikból, azaz hitel nélkül, ha a nehéz helyzetbe került cégek tulajdonosai hajlandók cégeik értékét olyan alacsonyan meghatározni, ami a befektetőknek elegendően nagy hasznot hajt. További probléma, hogy a válság miatt a kockázati tőkealapok kezelésében lévő vagyonon belül megnő a finanszírozott cégekben lekötött vagyonrész az új befektetésekre mozgósítható szabad tőke rovására. Az alapok ugyanis a megváltozott piaci helyzetben tulajdoni részüket nem képesek kivonni a tervezett időszakban, ha a kilépést épp az előre természetesen nem látott válság idejére ütemezték. A beszálláskori vállalatértékelések ugyanis az új helyzetben már nem érvényesíthetők, így az eladásokkal mindenképp várni kell. A tervezettnél tovább megtartott cégek finanszírozása pedig nemcsak azért jelent gondot, mert ez az alapok nem erre szánt forrásait köti le, hanem azért is, mert a kilépések elmaradása az új alapok forrásgyűjtését is megnehezíti. Az új alapok potenciális befektetői ugyanis rendszerint a korábbi alapokból visszanyert forrásokat fordítják új ígérvények finanszírozására. Válság idején pedig a jövőbeli befektetők forrásai amúgy is megcsappannak, hiszen a nyilvános piacokon lévő vagyonok értéke is leértékelődik. A piacon megváltozik a tőke fejében részesedéseiket eladó cégek mint “eladók”, valamint a kockázati tőkét befektető alapok, mint “vevők” erőviszonya az utóbbiak javára. A befektetők a megcsappant értékű eszközeik terhére a bizonytalan piaci helyzetben amúgy sem szívesen vállalkoznak relatíve kockázatosabb befektetésekre, azaz inkább biztonságosabb eszközökbe menekülnek (“fly to safety”). A válság hatására tehát az újabb kockázati tőkealapok tőkegyűjtése lelassul, az újonnan létrehozott alapok kisebb méretűek lesznek, s a piac zsugorodása miatt az alapkezelők száma is visszaesik. Amikor azután a válság egyszer véget ér, először a kilépések lendülnek fel, s ennek nyomán az alapok forrásai felszabadulnak, a tőke visszakerül a befektetőkhöz, akik a bizalom növekedését érzékelve a piacon, immár hajlandók kockázatos befektetésekre is vállalkozni. Azaz, készek olyan újabb alapokat is finanszírozni, amelyektől a vállalt magasabb kockázat fejében a tőzsdei befektetésekhez képest magasabb hozamokat várnak. A forrásgyűjtés fellendülése és a hitelpiac megnyílása kitárja a kaput az újabb kockázati tőkebefektetések előtt, s így megindul a befektetések fellendülése.

Nemzetközi tapasztalatok

A koronavírus okozta válság nyomán április elejéig hozott intézkedések azt mutatják, hogy a fejlett tőkepiaccal rendelkező országok, ezen belül is elsősorban Franciaország, Németország igyekszik lehetővé tenni, hogy a cégek túlélésének könnyítésére nemzeti szinten hozott intézkedéseiket a startup cégek is igénybe vehessék. Azaz, a kormányok először a likviditás kérdését igyekeznek megoldani, ami egyúttal mérsékelheti a startupok csődbe jutását. Emellett az államok annak érdekében, hogy áthidalják a startupok esetében a kieső privát források miatt nyíló finanszírozási szakadékot, állami forrásokat is elkülönítenek kockázati tőkealapok számára. Az állami tőke igénybevételekor azonban ügyelnek a piaci szempontok érvényesülésére, ezért a kormányzati források igénybevételéhez meghatározott arányban privát tőke társítását várják el. Ahol már korábban is számos befektetési kedvezményt élveztek a kockázati tőkealapok privát (kis)befektetői, ott e kedvezmények növelését is tervbe vették.

A startupoknak Európában a legkiemeltebb figyelmet szentelő francia kormány 4 milliárd eurós átfogó refinanszírozási és likviditási támogatást tartalmazó programot hirdetett meg. Az állami kockázati tőkebefektetéseket végző francia állami Bpifrance szervezet 80 millió eurós keretet nyitott a startupokba történő tőkebefektetésekre, amelyhez privát befektetőknek hasonló nagyságrendben kell hozzájárulnia. A német kormány 2 milliárd eurós támogatási csomagot indított a koronavírus által érintett startupok megsegítésére. A válság miatt nehéz helyzetbe jutott német vállalkozásokhoz a kormány a tőke eljuttatására kockázati tőkealapok kezelőivel működik együtt, emellett még olyan hatalmas ‘alapok alapjainak’ is lehetővé teszi a privát befektetők által kivont tőke állami forrásokkal történő pótlását, mint a KfW Capital avagy az European Investment Fund. Ugyancsak tervbe vettek egy 10 milliárd eurós hosszabb távú alapot, amely a nagyobb méretű startupok számára tud majd forrást biztosítani. Az Egyesült Királyságban azonban április első hetében még nem születtek hasonló lépések, amit pedig a startup vállalkozások és támogató intézményeik egy “Save Our Startups“című közös kiáltványban erőteljesen sürgettek.[1] A Brit Kockázati Tőke Egyesület (BVCA) egy olyan 625 millió GBP értékű áthidaló finanszírozást nyújtó alap létrehozását tartaná megfelelőnek a British Business Bank szervezésében, amely az állami tőkéből cégenként 5 millió GBP értékhatárig tenné lehetővé átváltható hitel nyújtását, a cégek meglévő befektetőinek hozzájárulásával kiegészítve.[2]

Időközben olyan európai szintű intézkedések is megszülettek, amelyek a kis- és középvállalatok számára a banki hitelezést támogatják. A startupok szempontjából ennél is fontosabb európai uniós kezdeményezés volt az április első hetében bejelentett ún. ESCALAR program, amely 300 millió euró igénybe vételét teszi lehetővé induló és növekedési fázisban tartó startupokat finanszírozó kockázati- és magántőkealapok számára. Az Európai Unióban a kockázati tőke finanszírozását előmozdító korábbi eszközöket kiegészítő, a várakozások szerint legalább 1,2 milliárd eurónyi tőkét megmozgató pilot kezdeményezés különlegessége, hogy a hozamból a privát befektetők nagyobb arányban részesülhetnek, mint az uniós tőke befektetői.

Hazai intézkedési tervek

A hazai gazdaságvédelmi intézkedések egyaránt tartalmaznak munkahelyek megőrzésére szolgáló intézkedéseket, munkahelyek teremtését célzó beruházási támogatásokat, kiemelt ágazatok támogatását, vállalatok finanszírozását kamat- és garanciatámogatott hitelekkel, valamint család- és nyugdíjasvédelmi lépéseket. Az intézkedések nagyságrendje nemzetközi összehasonlításban és a szükségletekhez képest is szerény. Az intézkedések egy része ágazatspecifikus, miközben nem különülnek el a védelem szempontjából azok a területek, ahol csak a társadalmi távolságtartás miatti rövid távú leállás okozta gondokat kell enyhíteni a túlélés érdekében, az egyébként teljesen életképes cégeknél; valamint azok, amelyeknél a gazdasági visszaesés középtávon is károkat okoz, így kérdéses hogy optimális-e pénzt önteni beléjük. Holott az új szerkezetben való meginduláshoz a vállalkozóképesség megőrzése, és nem pedig a korábbi munkahelyek egyszerű visszaállítása az alapvető feladat. Az egyoldalú állami szelekció esetén nagy a veszély, hogy nem a piaci, hanem a szubjektív lobby szempontok válnak meghatározóvá.

A hazai cégek megsegítésére vonatkozóan bejelentett kormányzati tervekben a startupok külön nem jelennek meg, hacsak tágabb értelemben a mérnöki és kutatás-fejlesztési munkakörben dolgozóknak szóló 40%-os bértámogatást nem tekintjük olyannak, ami a startupok számára különösen nagy segítséget jelent, távlatilag pedig ide sorolható az informatikus képzés tandíjának 90%-os átvállalása is. A tervbe vett intézkedések között azonban nem szerepelnek olyan javaslatok, amelyek a kockázati tőkealapokba történő befektetéseket tennék kedvezőbbé akár üzleti angyalok, akár a nagyobb összegű megtakarításokat kezelő intézmények számára. Ugyanakkor nem feltétlenül hátrányos, hogy egyelőre nem került be a mentőcsomagba az a startup cégek szempontjából legnagyobb relevanciájú javaslat sem, amely egy Nemzeti Kockázati Tőketársaság felállítását szorgalmazza, s amely a Budapesti Kereskedelmi és Iparkamara (BKIK) gazdasági válságkezelési javaslatcsomagjában szerepel.[3] A javaslatban szereplő új tőkealap egy ún. Nemzeti Válságkezelő Holding Zrt. szakosított leányvállalataként kerülne felállításra. Az állami válságmenedzserként működő kockázati tőkealap azonban nem annyira a gazella cégekre koncentrálna, hanem a felvásárlások és összeolvadások finanszírozására szakosodna. Azaz, életképes, de a válság alatt tőkehiányossá váló cégekbe történő állami tőkefektetéssel szeretné előmozdítani, hogy a válság miatt csődbe jutó vállalkozásoknál összegyűlt tudás ne vesszen kárba. Nem tisztázott, hogy ez az állami szervezet hogyan működne együtt banki vagy privát társfinanszírozókkal, s erősen kérdéses, hogy alkalmas lenne a neki szánt funkció hatékony betöltésére, ha állami alapkezelők döntenének a megmentésre váró cégek kiválasztásáról.

Az állami segítség mellett a bajba jutott startup cégek megsegítésére megmozdultak a hazai alapkezelők is, így például a GB&Partners, amely 15 milliárd forintot ajánlott fel az általa kezelt forrásból 8-15 középméretű, azaz 1-2 milliárd forintos árbevétellel rendelkező társaságba történő befektetésre. Olyanok számára, amelyek a járványhelyzet miatt kerültek nehéz helyzetbe, hosszú távon viszont van esélyük a növekedésre, esetleg nemzetközi terjeszkedésre. Ez a felajánlott tőke egyaránt felhasználható új beruházásra, kapacitás bővítésre, felvásárlásra, összeolvadásra, nemzetközi terjeszkedésre, amennyiben a szükségesnek látott lépéseket átgondolt pénzügyi terv támasztja alá.[4]

A hazai startup szektor tőkeellátása

A jelenlegi helyzet megértése szempontjából fontos, hogy a magyarországi startupok erőteljes felfutása először 2009 és 2010 között, vagyis a világgazdasági válságot közvetlenül követő években volt érezhető Magyarországon. Lényegében ekkor történt meg a startupoknak, mint sajátos logikával és módszertannal működő innovációs műfajnak az itthoni felfedezése. Ezen időszak fontos jellemzője volt a startupok finanszírozásában az európai szintű állami szerepvállalást megerősödése. A magyarországi startup cégek számára is nagy jelentősége volt annak, hogy épp a 2008-as válság indulásakor indította el az Európai Unió az ún. Jeremie programját, amely kifejezetten az induló, korai szakaszú cégek tőkeellátásának javítását célozta kockázati tőkét avagy hitel, garancia átvállalást biztosító pénzügyi szervezetek közvetítésével. E program keretében Magyarországon jött létre a legtöbb és a legnagyobb összeggel működő – állami és privát – tőkét együtt befektető kockázati tőkealap a kelet-közép-európai régióban. Ezen alapkezelőknek azonban csak nagyon kis hányada viselkedett valódi kockázati tőkésként, kompetens módon kiválasztva a legígéretesebb vállalkozásokat, s tudott tényleges segítséget nyújtani a rendkívül nagy számban finanszírozott cég fejlődéshez és nemzetközi terjeszkedéséhez. Az alapkezelők részrehajló kiválasztása és a tapasztalt alapkezelők hiánya az alapkezelői piac felhígulásához vezetett, mivel a szakmailag kevéssé hozzáértő új alapkezelők elsődleges célja sok esetben pusztán az állami források megszerzése volt.[5] Az állami tulajdonú kockázati tőkealapok közvetlen jelenléte konkurenciát teremtett a privát befektetőknek, ezzel akadályozva az egészséges piaci folyamatokat.

A Jeremie program folytatásaként a magyar állam a következő uniós programozási időszakra is számos olyan új tőkeprogramot hirdetett meg, amely közel 300 milliárd forintos keretet biztosít korai és expanzív fázisú cégek kockázati tőkebefektetéseihez, ugyancsak nagyrészt európai uniós források felhasználásával. A fejlődésük korai fázisában tartó hazai cégek finanszírozását szolgáló állami kockázati tőke tehát bőségesen rendelkezésre áll. A piaci logikával működő kockázati tőkealapok pedig a válság jeleit érzékelve a cégek versenyhelyzetében és az érintett szakágazatban várható új pozíciók megítélése alapján átvizsgálhatják portfoliójukat. Egyenként mérlegelhetik, hogy mely cégüknél van szükség azonnali beavatkozásra, az üzleti tervek átalakítására, a költségek átrostálására, az értékesítési tervek hozzáigazítására a megváltozott helyzethez. Ennek alapján dönthetnek a szükségesnek látszó többlet források nyújtásáról, avagy épp ellenkezőleg a veszteségek elkerülése érdekében a cégek finanszírozásából történő gyors kilépésről. Tőkeellátásuk állami eszközökkel történő javítása a német, francia és angol módszerhez hasonlóan hasznos lehet, azaz ha az állami források odaítélését privát befektetők szerepvállalása egészít ki.

Becslések szerint jelenleg 150-200 startup működik Magyarországon, s évente nagyjából 3-5 jelentős nemzetközi terjeszkedés beindítását lehetővé tevő befektetésre kerül sor. Míg az induló cégek kezdeti finanszírozására bőségesen áll rendelkezésre tőke, addig az induló befektetést követő első komolyabb forrásbevonáshoz már nehéz tőkét szerezni. Ráadásul a valóban globálisan gondolkodó, piaci alapon építkező startupoknak nem csupán az a fontos, hogy mindenáron friss tőkét szerezzenek, hanem az is, hogy a befektetőjüknek nemzetközi kapcsolatrendszere és megfelelő tudása is legyen. Ilyen befektetőből viszont kevés van a magyar piacon.

A koronavírus miatt kirobbanó válságot megelőző évtizedben egy strukturális változás zajlott le az induló vállalkozások hazai piacán. Mind több az olyan magyarországi startup, amely már az indulásától kezdve komolyan készül a nemzetközi expanzióra és olyan partnereket keres, akik segítenek megvetni a lábukat a külföldi piacokon, sőt néhány startup egyszerűen kihagyja a hazai befektetőket, és egyből a neves külföldi befektetőkhöz fordul. Mások úgy vonnak be a fejlődésük korai fázisában tőkét a helyi befektetőktől, hogy Magyarországot tesztpiacnak használják, miközben eleve nemzetközi terjeszkedést terveznek. Ez egyúttal magyarázatot ad arra is, hogy a hazai startupok miért számítanak nagy hányadban a külföldi befektetőkre a bevonni kívánt források között, noha jelentős összeg érhető el számukra magyarországi állami alapoktól. A nemzetközi kapcsolat sok cégnél azonban továbbra is csak szlogenként létezik. Valójában a magyar főváros nem vált olyan startup központtá, amire a nagyobb nemzetközi tőkealapok kiemelten odafigyelnének.

A járvány okozta válság tehát olyan helyzetben érte a magyar startup világot, amikor annak kezelését az is nehezíti, hogy a piaci viszonyok, magatartási formák a startupok hazai piacán még nem erősödtek meg, az állami részvétel válság nélkül is meghatározó. Az állami járadékvadászatból, állami megrendelésekből élő cégek esetében a siker kulcsa továbbra sem a hatékonyság vagy a megtermelt hozzáadott érték, hanem sokkal inkább az állami döntéshozókkal való megfelelő kapcsolat. A startup szektor kiépülését katalizáló jelentős állami dominancia fennmaradása immár hátráltatja a startup szektor magyarországi fejlődését, mivel emiatt a piac természetes szelekciós mechanizmusa nem tud érvényesülni. Valójában tehát duális gazdaság működik a startupok piacán, ahol a startup cégek egy része a piacról próbál megélni és távol tartja magát az állami támogatásoktól, míg egy másik része az állami segítség révén próbál meg boldogulni. Végeredményben tehát a startup szektor esetében sem radikálisan más a helyzet, mint a gazdaság más részeiben. A kívánatos az volna, ha a válság idején az állam a magyar gazdaság más szektoraihoz hasonlóan a rövidtávú túlélést segítő eszközökkel segítené a startup szektort is, a piaci szelekciót azonban nem vállalná magára a kockázati tőkebefektetőktől.

[1] Woodman, A.: Startups call for help as UK support lags behind other offerings in Europe. 2020. 04. 06. (https://pitchbook.com/news/articles/startups-call-for-help-as-uk-support-lags-behind-europe); Stothard, M.: Save our Startups campaign warns that many of the 30,000 startups in the UK could collapse. 5 April 2020. (https://sifted.eu/articles/save-our-startups-covid19/)

[2] Wasteon, K.: BVCA urges Government to provide emergency bridge funding for early stage companies. 2020. 04. 07. (https://www.privateequitywire.co.uk/2020/04/07/284542/bvca-urges-government-provide-emergency-bridge-funding-early-stage-companies?utm_source=MailingList&utm_medium=email&utm_campaign=Private+Equity+Wire+09%2F04%2F20)

[3] BKIK: gyorsan, legalább ezer milliárdot kell mozgósítania a kormánynak. Portfolio, 2020. 03. 30. (https://www.portfolio.hu/gazdasag/20200330/bkik-gyorsan-legalabb-ezer-milliardot-kell-mozgositania-a-kormanynak-422782)

[4] VG.HU (2020): Tizenötmilliárd forinttal segíti a kkv-kat a GB & Partners. vg.hu, 2020. 03. 29 (https://www.vg.hu/kkv/kkv-hirek/tizenotmilliard-forinttal-segiti-a-kkv-kat-a-gb-partners-2147277)

[5] V.ö. Karsai, J.: Furcsa pár. Az állam szerepe a kockázatitőke-piacon Kelet-Európában. Közgazdasági Szemle Alapítvány / MTA KRTKI KTI, Budapest, 2017.

Az írás az Új tendenciák az üzleti inkubáció intézményrendszerének fejlődésében Kelet-Közép-Európában című, K 128682 számú projekt keretében készült, mely a Nemzeti Kutatási Fejlesztési és Innovációs Alapból biztosított támogatással, az OTKA pályázati program finanszírozásában valósult meg.

Nem található esemény a közeljövőben.

A KRTK Közgazdaság-tudományi Intézet teljesítményéről A KRTK KTI a RePEc/IDEAS rangsorában, amely a világ közgazdaság-tudományi tanszékeit és intézeteit rangsorolja publikációs teljesítményük alapján, a legjobb ... Read More »

Tisztelt Kollégák! Tudományos kutatóként, intézeti vezetőként egész életünkben a kutatói szabadság és felelősség elve vezetett bennünket. Meggyőződésünk, hogy a tudomány csak akkor érhet el ... Read More »

Srí Lanka: a 2022-es gazdasági válság leckéje – A. Krueger Lessons from Sri Lanka Anne O. Krueger Jul 25, 2022 – Project Syndicate ... Read More »

A permanens válság korában élünk – J. Meadway We’re living in an age of permanent crisis – let’s stop planning for a ‘return ... Read More »

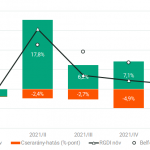

A 2021 végén, illetve 2022 elején tapaszalt 6, illetve 7%-os cserearányromlás brutális reáljövedelem-kivonást jelentett a magyar gazdaságból. A külső egyensúly alakulásával foglalkozó elemzések többnyire ... Read More »